Граждане РФ могут оформить возврат подоходного налога за платные медицинские услуги и лекарства, оплаченные за счет собственных средства. Для этого нужно подать заявление на социальный налоговый вычет и приложить к нему документы, подтверждающие расходы на обследование или лечение. Оформить налоговый вычет могут и пенсионеры, являющиеся плательщиками НДФЛ в размере 13% от полученного дохода.

Может ли неработающий пенсионер получить налоговый вычет за лечение

Вернуть подоходный налог могут работающие пенсионеры или имеющие иные доходы, с которых удерживался НДФЛ по ставке 13%. Это могут быть доходы, полученные от продажи имущества (квартиры, гаража, дома, земельного участка и так далее), от сдачи в аренду жилья и так далее.

Неработающие пенсионеры, не имеющие доходов, облагаемых подоходным налогом, не могут оформить налоговый вычет за лечение, однако возврат могут получить супруг (супруга) или дети, если они являются плательщиками НДФЛ и оплатили лечение пенсионера.

С 1 января 2021 года в России действует новый налог, распространяющийся и на неработающих пенсионеров. Он касается владельцев вкладов в банках, доход по которым превышает предусмотренную законом необлагаемую величину. В прошедшем 2024 году необлагаемый процентный доход составил 210000 руб. С дохода, превышающего эту сумму, в 2025 году нужно будет заплатить 13% НДФЛ.

На какие расходы распространяется налоговый вычет

Порядок получения социального вычета регулируется статьей 219 Налогового кодекса. Согласно пункту 3 ч. 1 этой статьи, гражданин может вернуть 13% от сумм, уплаченных:

- за медицинские услуги, оказанные мед. организациями или индивидуальными предпринимателями, осуществляющими медицинскую деятельность.

- за лекарственные препараты, которые пенсионеру назначил лечащий врач.

Оказание услуг или покупка лекарств может происходить в отношении самого пенсионера, его супруга (супруги), детей до 18 лет, а также родителей. При этом получить налоговый вычет за лечение можно только в том случае, если оплата происходила за счет собственных средств и не оплачивалась работодателем.

Фото pixabay.com

За какие медицинские услуги можно получить налоговый вычет в 2025 году

Перечень медицинских услуг, при оплате которых можно получить вычет по налогу, утвержден Постановлением Правительства № 458 от 08.04.2020 г. В этот список включены следующие виды услуг:

- Оказанные в рамках первичной медико-санитарной помощи в условиях дневного стационара или амбулаторно. Это консультации врачей-специалистов, диагностические исследования, анализы, профилактическая помощь, диспансеризация и так далее.

- Оказанные в рамках специализированной мед. помощи в стационаре, в том числе, в дневном стационаре. Исключением является высокотехнологичная мед. помощь.

- В рамках скорой и скорой специализированной помощи вне медицинских организаций, а также в стационарных или амбулаторных условиях.

- Услуги по медицинской эвакуации.

- В рамках паллиативной помощи в амбулаторных условиях, на дому, в стационаре (в том числе, в дневном).

- Оказанные в рамках санаторно-курортного лечения.

Также Постановление Правительства содержит перечень дорогостоящих видов лечения, за которые тоже предусмотрен налоговый вычет:

- за ортопедическое лечение граждан с врожденными или приобретенными дефектами зубов, установку зубных имплантов, зубное протезирование;

- за высокотехнологичную мед. помощь;

- за лечение бесплодия методом экстракорпорального оплодотворения;

- за паллиативную помощь с использованием на дому медицинских изделий, предназначенных для поддержания функционирования органов и систем человека.

За какие лекарства можно получить налоговый вычет в 2025 году

Ранее социальный налоговый вычет можно было получить только при покупке лекарственных препаратов, включенных в утвержденный Правительством перечень. Всего в этом списке было около 400 категорий лекарств.

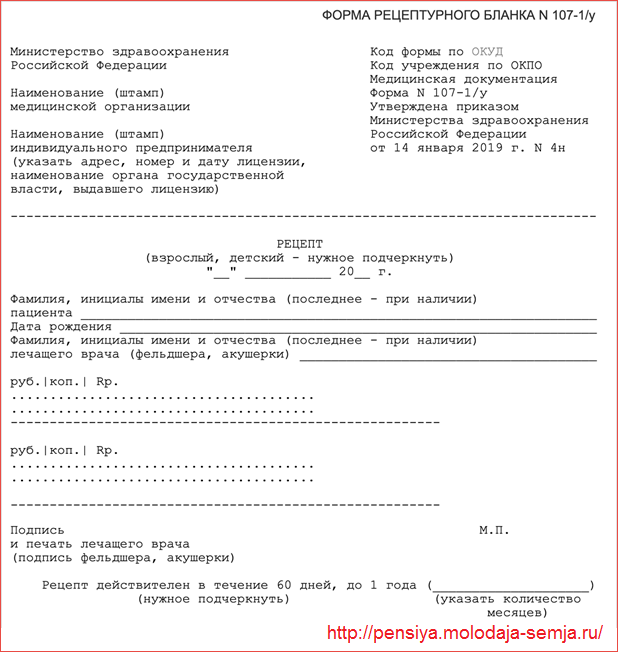

С 2019 года вернуть НДФЛ можно за покупку любого лекарства, выписанного лечащим врачом. Такое изменение введено законом № 147-ФЗ от 17.06.2019 г. Теперь главным условием возврата подоходного налога является наличие специального рецептурного бланка, выписанного врачом. Получить вычет по назначению, выписанному на фирменном бланке клиники, нельзя.

- Рецепт должен быть оформлен по форме № 107-1/у и выписан в двух экземплярах. Один из них отдают в аптеку при покупке лекарства, а второй используют для оформления вычета по налогу.

- Бланк для вычета заверяется подписью врача, его личной печатью, а также печатью медицинской организации. На нем обязательно должен стоять штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика».

Бланк рецепта врача на лекарство

Чтобы оформить налоговый вычет, бланк рецепта необходимо получать даже для безрецептурных препаратов.

Какую сумму можно вернуть с помощью вычета за лечение

Вычет предоставляется в размере фактически произведенных расходов, то есть пенсионер может вернуть 13% от стоимости медицинских услуг и лекарств. Однако существует несколько ограничений:

- Сумма возврата ограничена размером уплаченного НДФЛ в течение налогового периода (календарного года).

-

Предусмотрен лимит по социальному вычету — не более 150000 руб. в течение одного календарного года (этот лимит был увеличен с 2024 года). То есть за год можно вернуть не более 15600 руб.

Данный лимит действует в совокупности по всем видам расходов, в отношении которых можно оформить вычет. Это не только лекарства и мед. обследования, но и обучение, взносы на добровольную пенсию, добровольное медицинское страхование.

Не применяется лимит в 150 тыс. руб. при оформлении вычета за дорогостоящее лечение. В этом случае вернуть 13% можно от полной суммы произведенных расходов. Для этого в справке об оказании медицинских услуг проставляется специальный код «2», который обозначает, что лечение относится к дорогостоящим видам.

Когда и как пенсионер может получить налоговый вычет

Оформить вычет по НДФЛ можно не позднее трех лет после года, в котором были оплачены медицинские услуги, лечение или приобретены лекарства. Например, в 2025 году пенсионер может вернуть 13% от расходов, произведенных в 2024, 2023 и 2022 годах.

Получить вычет по налогу можно любым из двух способов:

- Через работодателя. Заявление на получение налогового вычета можно подать до окончания года, в котором покупали лекарства или оплачивали медицинские услуги. Предоставление вычета будет происходить при начислении заработной платы.

- В налоговом органе. Оформление происходит по окончании года, в котором пенсионер оплачивал лечение. В этом случае вся сумма возврата выплачивается на указанные заявителем реквизиты.

Какие нужны документы

Чтобы вернуть подоходный налог при покупке лекарств, потребуются следующие документы:

- Рецепт по форме № 107-1/у, выписанный лечащим врачом пенсионеру или члену его семьи.

- Документы, подтверждающие расходы на приобретение медикаментов. Это могут платежные поручения, кассовые чеки из аптеки. Главное, чтобы в них указывалось наименование лекарства, его количество и цена.

- Если в платежном документе указывается покупатель, тогда это должен быть человек, который будет оформлять налоговый вычет.

- Исключением являются супруги, так как их расходы считаются общими. В этом случае не важно, на кого из них оформлены платежные документы.

- Документы, подтверждающие родство гражданина, для которого приобретались лекарства, и того, кто оформляет налоговый вычет. Это свидетельство о заключении брака, свидетельство о рождении ребенка и так далее.

Для оформления вычета по расходам на оплату медицинских услуг потребуются:

- Договор с медицинским учреждением на оказание услуг;

- Копия лицензии, выданной мед. организации или ИП;

- Справка об оплате услуг. Если пенсионер проходил дорогостоящее лечение, тогда в этой справке должен указываться специальный код «2».

Как получить вычет через работодателя

В этом случае необходимо обратиться к работодателю до окончания налогового периода — того года, в котором оплачивалось лечение пенсионера или членов его семьи. Предварительно нужно подтвердить право на получение вычета в налоговой службе.

- Сначала нужно подготовить документы для оформления вычета и обратиться с ними в отделение ФНС по месту жительства.

- Подать заявление на получение уведомления о праве на налоговый вычет.

- В течение 30 дней получить уведомление ФНС и передать его своему работодателю.

Работодатель будет производить начисление заработной платы работнику без удержания НДФЛ до тех пор, пока не будет компенсирована сумма, предусмотренная уведомлением ФНС.

Работающий пенсионер получает зарплату 50000 руб. до удержания НДФЛ. Соответственно, «на руки» выплачивается 43500 руб.

В 2025 году пенсионер заплатил за лечение зубов 80 тыс. руб. Чтобы вернуть 13% от потраченной суммы, он обратился в отделение ФНС и получил уведомление о праве на налоговый вычет. Это уведомление он передал своему работодателю, который и будет производить вычет при начислении заработной платы.

- В первый месяц пенсионер получит зарплату 50000 руб. без удержания из этой суммы НДФЛ. Возврат по налогу составит 6500 руб.

- Во втором месяце он получит зарплату 47400 руб., возврат составит 3900 руб.

В совокупности пенсионер вернет 10400 руб. — 13% от суммы расходов, потраченных на лечение.

Как оформить возврат подоходного налога через налоговую службу

За получением налогового вычета через ФНС необходимо обращаться по окончании календарного года, в котором приобретались медикаменты или оплачивались медицинские услуги. Помимо предусмотренного комплекта документов нужно будет:

- подать декларацию по форме 3-НДФЛ;

- приложить справку по форме 2-НДФЛ, полученную у работодателя;

- указать реквизиты счета или карты, на которые будет перечислен возврат по налогу.

Наиболее удобным способом является оформление налогового вычета через Личный кабинет налогоплательщика на сайте ФНС. Доступ к нему осуществляется с помощью подтвержденной учетной записи ЕСИА (от портала Госуслуги). В этом случае декларацию 3-НДФЛ можно заполнить прямо на сайте и справку 2-НДФЛ запрашивать у работодателя не придется — она уже отображается в Личном кабинете.

Не написали самое главное: